Küresel ekonomilerde kilitlerin yavaş yavaş açılıyor olması piyasalarda risk alma iştahı açısından pozitif.

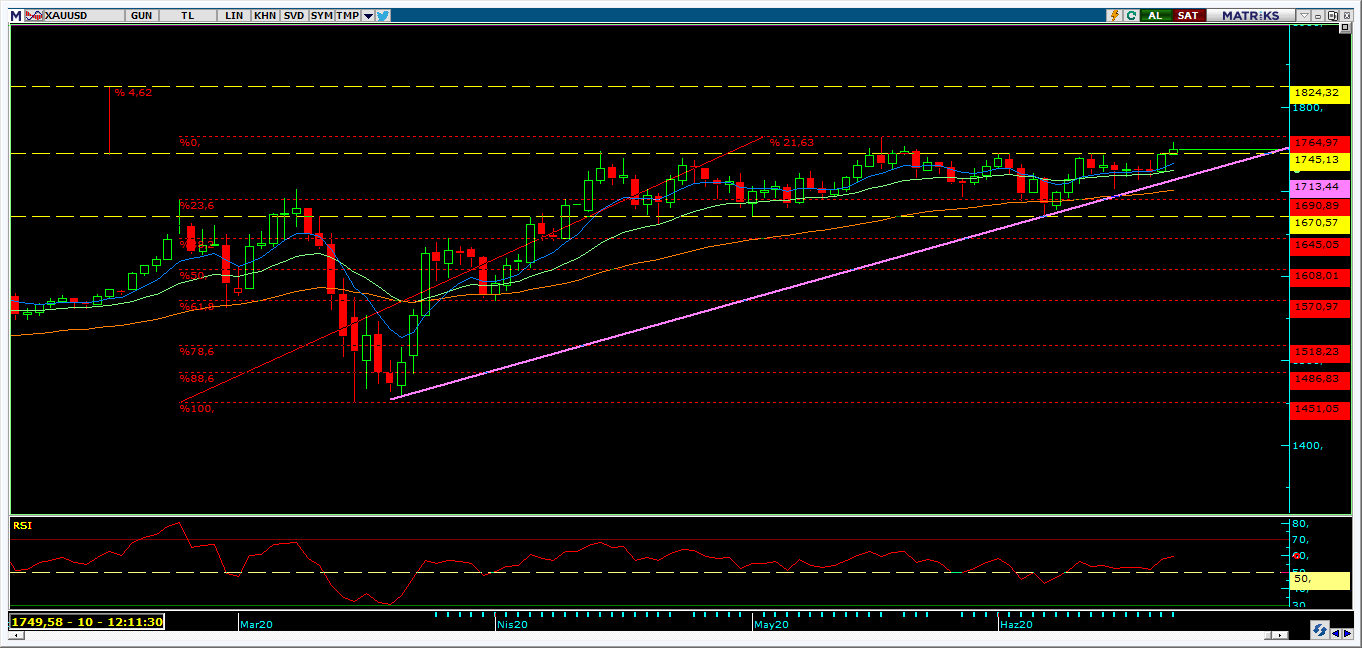

Küresel ekonomilerde kilitlerin yavaş yavaş açılıyor olması piyasalarda risk alma iştahı açısından pozitif. Tabii korona virüsünde ikinci bir dalganın oluşarak küresel ticareti ve reel ekonomileri yeniden sekteye uğratma olasılığının güçlü bir şekilde piyasalarda endişe oluşturmadığı sürece… Bu konuda Pekin’den gelen haberler şimdilik kısa süreliğine ikinci dalga endişelerini güçlendirse de virüsün Pekin’de kontrol altına alındığına ilişkin haberler ülkelerin yaşadığı tecrübe ile ikinci dalganın daha yumuşak atlatılabileceği beklentilerini kuvvetlendiriyor. Bu gelişme oldukça önemli. Çünkü küresel ekonomilerin çarklarının yeniden dönmeye başlama isteğinin baltalanmaması gerekiyor. Özellikle de ABD’den veri akışının olumlu gelmesi ile beklentilerde toparlanmanın oluştuğu bir süreçte… Hatırlatmak gerekirse Mayıs ayı istihdam ve aylık perakende satışlar verileri piyasa beklentilerin üzerinde gerçekleşmişti. Bunun yanında merkez bankaları da ekonomileri desteklemeye tüm hızıyla devam ediyor. Genel bir değerlendirmede bulunduğumuzda makro verilerde toparlanma ve hem para hem de maliye politikalarının tüm hızıyla genişlemeye devam etmesi risk alma iştahı açısından pozitif olmaktadır. Bu durumun hisse senetlerine olumlu olarak yansıması beklenirken küresel ölçekte altın fiyatları üzerinde yükselişlerin hızını sınırlayabilir. Yalnız orta-uzun vadeli perspektifte altın fiyatlarını destekleyecek unsurlar da yok değil.

Öncelikle küresel ekonomi oldukça kırılgan ve en ufak olumsuz haberi göğüsleyecek durumda değil. Yatırım ve tüketim rakamları dip seviyelerinde. Pandemide ikinci dalga olasılığı çok sık konuşuluyor. Bu olasılığın bulunması bile yatırım ve harcamaların önünde önemli bir risk teşkil ediyor. Dolayısıyla tasarruf açısından portföylerde altın tutulmaya devam edebilir. Yani güçlü bir satış dalgası oluşturacak bir neden yok.

İkinci unsur FED’in para politikası ABD dolarında daha güçlü zayıflamaların oluşmasını sağlayabilir. Parasal genişlemenin dolar üzerindeki etkisini 2007-2008 küresel kriz üzerinde gördük. ABD dolarında oluşması muhtemel değer kaybı sarı metali destekleyebilir. Yükselen fiyatlar yeni alımları da beraberinde getirip yukarı trendin oluşmasını sağlayacaktır.

Üçüncü ve en önem verdiğim konu tahvil getirilerinin düşük kalması. Hatta FED ekonominin durumuna göre getiri eğrisi kontrolü politikasının rafta olduğunu ve önümüzdeki toplantılarda masaya gelebileceğini dile getirdi. Bu politikayı devreye almasa bile bol likidite ile düşünüldüğünde tahvil getirileri baskı altında kalacaktır. Özellikle uzun vadeli tahviller… Bu noktada tahvil yatırımının cazibesinin kaybolması faiz vermeyen enstrümanlara olan talebi artırabilir. Bu sayede küresel ölçekte altın fiyatlarının destek göreceğini düşünüyoruz.

YASAL UYARI:

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri genel bilgilendirme amacı ile hazırlanmış olup yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

GRAM ALTIN

GRAM ALTIN

GRAM GÜMÜŞ

GRAM GÜMÜŞ PALADYUM

PALADYUM SARRAFİYE

SARRAFİYE BİLEZİK

BİLEZİK  7/24 TRADE

7/24 TRADE KURUMSAL

KURUMSAL  KOLEKSİYON

KOLEKSİYON CANLI FİYAT

CANLI FİYAT ALTIN BOZDUR

ALTIN BOZDUR